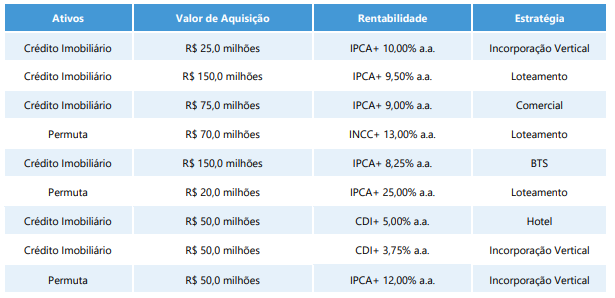

Começa nesta quinta-feira (29) o período de exercício do direito de preferência da oitava emissão de cotas do FII Maxi Renda (MXRF11), que pretende captar até R$ 500 milhões. Investidores que tinham cotas do fundo no final da sessão da última terça-feira (27) têm até o dia 7 de julho de 2023 para aderir ou não à oferta. O fator de proporção é de 21%. “Normalmente a subscrição é positiva, especialmente quando estamos falando de um fundo que o investidor gosta e deseja aumentar a alocação de recursos”, sugere Ricardo Natali, educador financeiro. No caso da oferta do MXRF11, o valor unitário das novas cotas foi fixado em R$ 10,06 e a taxa de distribuição será de aproximadamente R$ 0,30, totalizando um preço de subscrição de R$ 10,36. O montante é maior do que o atual valor patrimonial da carteira – espécie de preço justo –, que está em R$ 10,06. No entanto, o preço de subscrição é menor do que a cotação atual do papel, na casa dos R$ 10,70. “O preço de subscrição oferece um spread (diferença) em relação à cotação do fundo na Bolsa e então faz sentido entrar”, avalia Diogo Arantes, especialista em investimentos e consultor certificado pela Comissão de Valores Mobiliários (CVM). “Partindo da premissa de que o investidor goste da tese do fundo, a emissão está dentro do esperado e com boa qualidade”, aponta. Considerado um fundo híbrido, por investir em mais de uma classe de ativo, o Maxi Renda tem hoje um patrimônio líquido de R$ 2,274 bilhões. O portfólio da carteira é composto por certificados de recebíveis imobiliários (75%), cotas de outros FIIs (16%), permutas financeiras (5%) e caixa (4%). Os dados fazem parte do último relatório gerencial divulgado pela carteira. Outro ponto que deve ficar no radar do investidor, afirma Natali, é a destinação do recurso captado em uma nova emissão de cotas de um fundo imobiliário. “A gente sempre espera que o fundo compre ativos melhores do que os atuais”, reflete. “Então, quando você entra em uma subscrição acaba dando um voto de confiança para a gestão daquele fundo”. Atualmente, 48% do portfólio do MXRF11 está atrelado ao IPCA (mais uma taxa média de 8,25%) e 35% ao CDI (mais uma taxa média de 2,79%). Metade dos recebíveis têm lastro em crédito corporativo e 47% nos segmentos comercial e residencial. De acordo com a oferta, os recursos captados na oitava emissão de cotas do Maxi Renda serão usados para a aquisição de ativos com as seguintes características:  Para Arantes, a emissão também atende a um pedido do mercado, que tem exercido uma pressão compradora no papel. Diante do movimento, o papel tem sido negociado com ágio nos últimos meses, explica o especialista. Nos últimos 12 meses, a cota do MXRF11 acumula alta de quase 11%, de acordo com dados do StatusInvest, plataforma de informações financeiras. Dado o ganho, o fundo negocia atualmente com ágio de 7%. No último dia 15, o MXRF11 distribuiu aos investidores R$ 0,12 por cota, equivalente a um retorno mensal com dividendos de 1,12%. Em 12 meses, o percentual está em 12,10%. Maior fundo imobiliário em número de cotistas – são 853 mil – o Maxi Renda distribuiu no primeiro trimestre dividendos de aproximadamente R$ 0,35 por cota, montante que representa um aumento de 24% na comparação com o repassado no trimestre anterior. Leia também:

Ifix hoje:Na sessão desta quinta (29), o Ifix – índice dos fundos imobiliários mais negociados na Bolsa – opera no campo positivo. Às 11h49, o indicador registrava alta de 0,07%, aos 3.122 pontos. Confira os demais destaques do dia. Maiores altas desta quinta-feira (29):

Maiores baixas desta quinta-feira (29):

Fonte: B3 ZAVI11 compra centro de distribuição em MG por R$ 50 milhõesO FII Zavit Real Estate Fund (ZAVI11) finalizou a compra de um centro de distribuição localizado em Lagoa da Prata (MG). A transação está avaliada em R$ 50 milhões. De acordo com o fundo, o negócio segue o modelo sale & leaseback, onde o antigo proprietário – neste caso a Alvoar Lácteos – se torna locatário do imóvel. “As operações de sale & leaseback vêm se tornado cada vez mais populares entre empresas que possuem imóveis próprios e desejam prover liquidez para sua operação, sem aumentar seu nível de endividamento”, explica comunicado do ZAVI11 ao mercado. Ainda segunda a equipe de gestão, o novo contrato é atípico – que não prevê renegociação ao longo do período – e tem prazo de 15 anos. Com a nova aquisição, o fundo alcança R$ 225 milhões em ativos, sendo nove imóveis localizados em oito cidades. O negócio também aumenta o prazo médio (Wault) dos contratos do portfólio para 11,7 anos e a área bruta locável (ABL) para 92 mil metros quadrados. Giro Imobiliário: FIIs que investem em ações rendem até 30% no ano; IGP-M cai 1,93% em junhoFIIs que investem em ações rendem até 30% no ano; conheça outros ativos dos fundos multiestratégiaOs fundos imobiliários multiestratégia estão a cada dia se consolidando como um novo segmento do mercado de FIIs. Com portfólio que vai além do imóvel, estas carteiras têm apresentado desempenho acima da média – chegando, em alguns casos, a um retorno de 30% em 2023. Essa classe de FII – também conhecida como hedge fund – investe em diferentes tipos de ativos, como certificados de recebíveis imobiliários (CRI), cotas de outros fundos, FIDCs, debêntures, permutas financeiras, participações em sociedades e até ações ligadas ao mercado imobiliário. Atualmente, 12 fundos listados na B3 se enquadram no perfil multiestratégia e, na média, apresentam desempenho levemente superior ao do Ifix – índice dos FIIs mais negociados na Bolsa – em 2023: 9,79% contra 8,67%. Individualmente, o retorno pode ser bem maior, chegando a 32%, como é o caso do Canuma Capital Multiestratégia ([ativo=CCME11]) – que não faz parte da carteira teórica do Ifix. Confira o desempenho dos demais FIIs multiestratégia. IGP-M cai 1,93% em junho, mais que o esperado; inflação acumula queda de 6,86% em 12 mesesO Índice Geral de Preços – Mercado (IGP-M) voltou a registrar deflação, de 1,93% em junho, após ter recuado 1,84% em maio, segundo dados divulgados nesta quinta-feira (29) pela Fundação Getúlio Vargas (FGV). Com o resultado anunciado hoje, o índice acumula retração de 4,46% no ano e queda de 6,86% em 12 meses. A deflação foi ainda mais forte que a projetada pelos analistas: o consenso Refinitiv esperava queda de 1,70% no mês. Em junho de 2022, o índice tinha mostrado variação positiva de 0,59% e acumulava alta de 10,70% em 12 meses. Segundo André Braz, coordenador dos índices de preços do FGV/Ibre, a deflação do índice de preços ao produtos (IPA) foi impulsionada pela queda dos preços dos combustíveis na refinaria. O preço do diesel encolheu 13,82% no mês, enquanto a preço da gasolina caiu 11,69%. O preços de importantes commodities agropecuárias também seguiram em queda, como o milho, que caiu 14,85%, e os bovinos, que recuaram 6,55%. No âmbito do consumidor, o índice IPC registrou queda de 0,25%, puxado pelos preços da gasolina (-3,00%) e dos automóveis novos (-3,76%). Na construção civil, o índice avançou 0,85% dada a influência dos preços da mão de obra, que registrou alta de 1,81%. Já a variação de materiais, equipamentos e serviços registrou queda de 0,09%. |

Seu endereço de e-mail não será publicado. Os campos obrigatórios estão marcados *