A Companhia Brasileira de Distribuição (PCAR3) – também conhecida como Grupo Pão de Açúcar (GPA) – manifestou a intenção de desocupar totalmente um galpão de 35 mil metros quadrados localizado em São Paulo (SP), aponta fato relevante divulgado pelo FII Bresco Logística (BRCO11), dono do imóvel. Segundo o fundo imobiliário, a empresa ocupa o espaço desde junho de 2018 e o contrato de locação com a varejista tem prazo até agosto de 2028. Em caso de saída antecipada, lembra a gestão do BRCO11, o vínculo prevê aviso prévio de nove meses e indenização equivalente a três vezes o valor atual do aluguel. “O Imóvel representa 9,1% da ABL (área bruta locável) do fundo e a referida locação representa, aproximadamente, R$ 0,09 por cota”, detalha comunicado do Bresco ao mercado. Em outubro, o fundo depositou R$ 0,87 por cota para os seus mais de 117 mil cotistas. O montante representou um dividend yield (taxa de retorno com dividendos) de 0,69% no período. Em 12 meses, o percentual está em 7,59%. Um dos FIIs mais recomendados do mercado, o BRCO11 possui 10 imóveis que somam 392 mil metros quadrados de ABL. O patrimônio líquido do fundo é de R$ 1,7 milhão. Os galpões estão localizados na Bahia, Minas Gerais, Paraná, Rio Grande do Sul, Rio de Janeiro e, principalmente, em São Paulo – região nobre para o segmento logístico. Além do GPA, o fundo tem como locatários nomes como Magazine Luiza, Natura, Mercado Livre, BRF, Americanas, Carrefour, Whirlpool e WestRock. Leia também

Ifix hoje:Na sessão desta quarta-feira (18), o Ifix – índice dos fundos imobiliários mais negociados na Bolsa – opera no campo negativo. Às 11h50, o indicador registrava queda de 0,07%, aos 3.181 pontos. Confira os demais destaques do dia. Maiores altas desta quarta-feira (18):

Maiores baixas desta quarta-feira (18):

Fonte: B3 Dividendos hojeConfira a lista dos FIIs que distribuem dividendos nesta quarta-feira (18).

Fonte: StatusInvest Leia também:

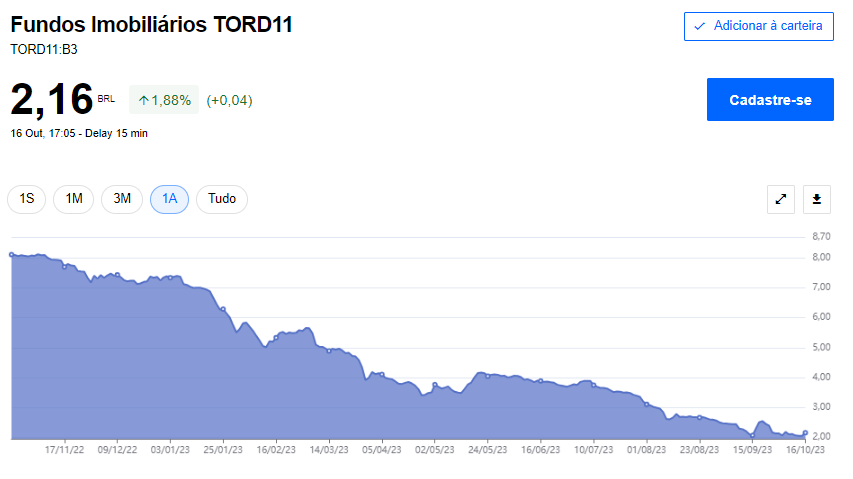

FIIs caem até 70% em 2023: afinal, fundos imobiliários podem falir e fazer investimento virar pó?O Ifix – índice dos FIIs mais negociados na Bolsa – acumula valorização de 11% em 2023 e ostenta seis meses seguidos de ganhos. Apesar do aparente bom humor, nem tudo é otimismo no mercado de fundos imobiliários. O desempenho de alguns fundos tem destoado do da maioria e estas carteiras registram perdas de até 70% ao longo do ano. Dado o cenário, uma dúvida pode surgir entre os investidores: um fundo pode falir? O Tordesilhas EI (TORD11), por exemplo, enfrenta uma forte tendência de queda. Nos últimos 12 meses, as cotas do fundo caíram da casa dos R$ 8 para os atuais R$ 2,16, como mostra o gráfico na página da carteira no InfoMoney.  De forma geral, na avaliação de Danilo Bastos, analista CNPI e sócio-fundador da Ticker Research, o risco de falência para um fundo imobiliário é mínimo e não há nenhum registro na história. Dos 109 fundos que compõem atualmente o Ifix, 13 operam no campo negativo em 2023. Os FIIs high yield – de maior risco – TORD11, Hectare CE (HCTR11), Versalhes (VSLH11) e Devant Recebíveis (DEVA11) caem forte e ocupam as quatro primeiras posições na lista das maiores baixas do ano. Confira a lista. Mesmo praticamente descartando a possibilidade de um fundo imobiliário falir, os especialistas destacam a importância de o investidor acompanhar e entender as causas da tendência de queda do FII investido. RZAT11 recebe parte de aluguel atrasadoO FII Riza Arctium Real Estate (RZAT11) comunicou ao mercado que recebeu de um dos locatários parte do pagamento do aluguel referente à competência de setembro – com vencimento em outubro de 2023 – que estava em aberto. De acordo com o fundo, o atraso no pagamento reduziu a distribuição de rendimentos relativa à competência de setembro de 2023 em, aproximadamente, R$ 0,084 por cota. Considerando o repasse anunciado pelo fundo em outubro, de R$ 0,79 por cota, o impacto no rendimento representaria cerca de 10%. “O recebimento de referida quantia impactará a distribuição de rendimentos, do próximo mês (novembro), positivamente em, aproximadamente, R$ 0.084 por cota”, detalha fato relevante divulgado pelo fundo. Leia também:

|

Seu endereço de e-mail não será publicado. Os campos obrigatórios estão marcados *